Дайджест Telegram: взгляд на рынок. 30.03.2021

OptionsWorld

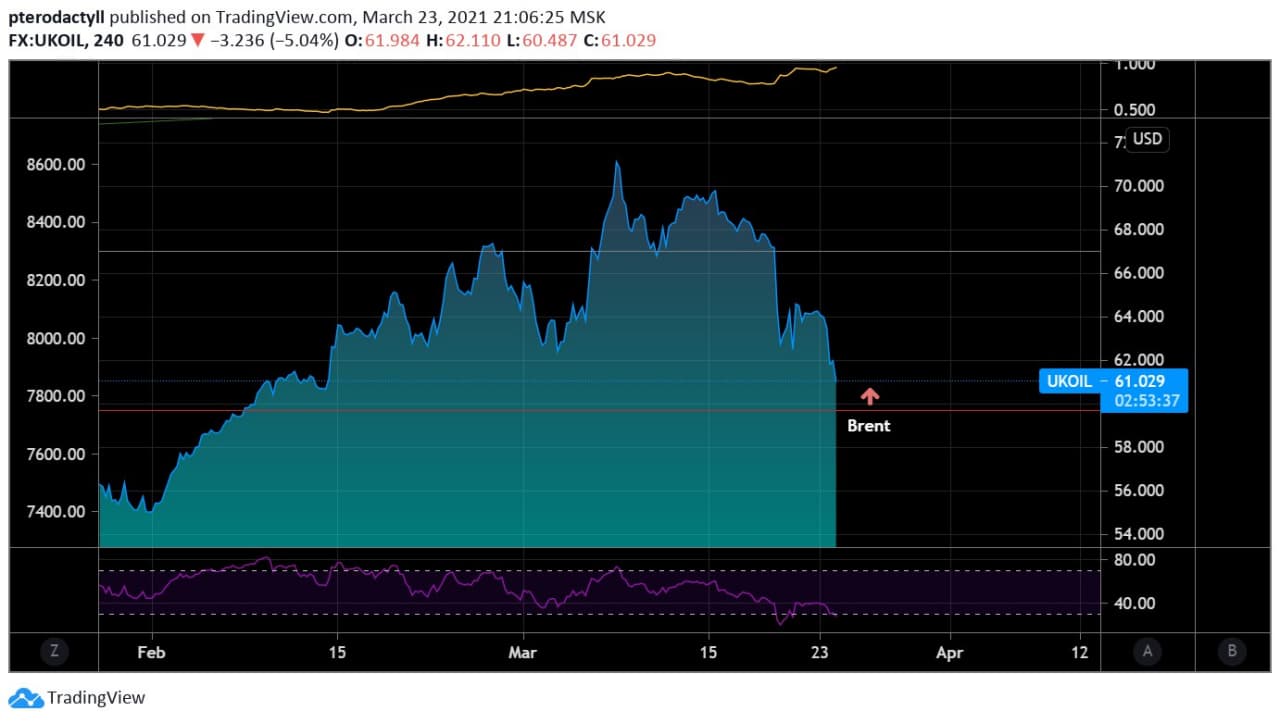

Нефть ушла слишком низко

К текущему моменту, на мой взгляд, нефть ушла слишком низком от своих максимумов на фоне локдаунов в Европе и росте доллара.

Думаю, такие долгосрочные факторы, как действие сделки ОПЕК+, огромные стимулирующие пакеты и ограничения гидроразрыва в США будут способствовать более высоким ценам в среднесрочной перспективе.

ФИНАСКОП

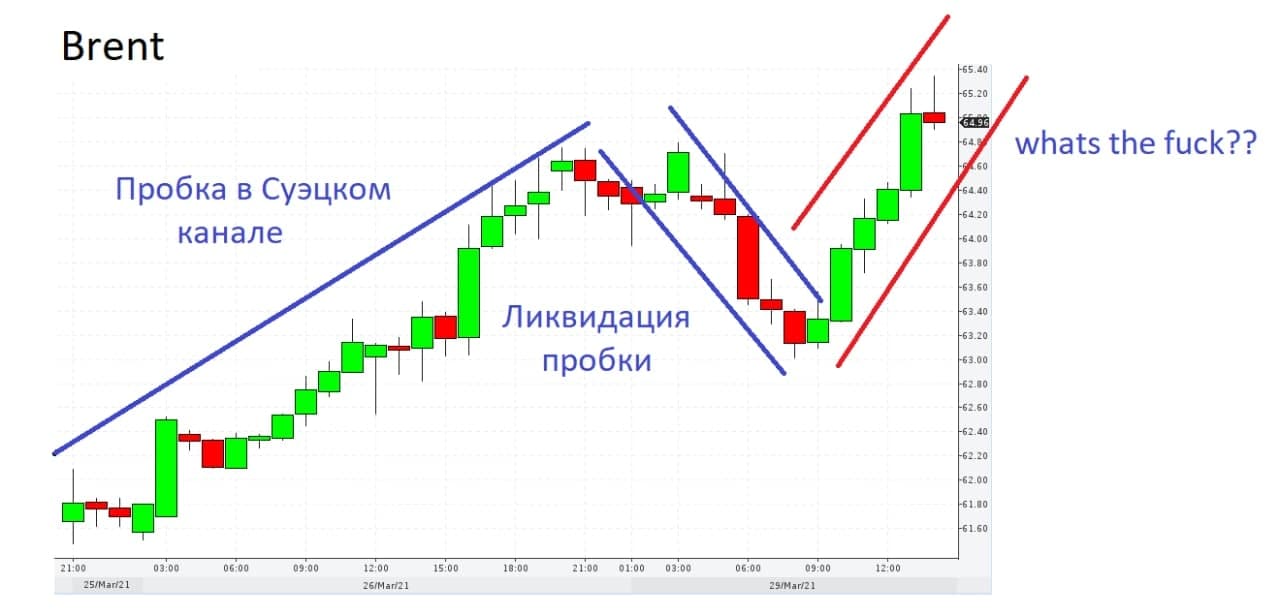

Ситуация в Суэцком канале сквозь призму нефтяных котировок

Достигнув $60.5 по сорту brent цены начали расти, т.к в Суэцком канале образовался затор - логично. Сегодня ситуация с затором начала нормализовываться, цены поехали вниз - логично.

Спустя 3 часа после начала отката, цены вновь ударились в рост, несмотря на начавшийся процесс растаскивания затора в проливе - не логично и логично одновременно.

С точки зрения биржевой торговли, большинство участников, услышав про нормализацию ситуации принялись продавать/шортить контракты, их стало слишком много и прилетел шортокрыл. По-биржевому. Глазами человека, не имеющего отношения к биржевой торговли, последний подъем выше $65 алогичен и может вызывать удивление.

EconomicState

Ставка овернайт в турецкой лире составила 601%. Ранее она достигала 10000%.

18 марта ЦБ Турции поднял ключевую ставку с 17% до 19%. После этого Эрдоган уволил председателя ЦБ Наджи Агбала. Новым главой ЦБ стал С.Кавциоглу, который до этого выступал в СМИ против повышения ставки. Лира подешевела на 10.79% в первый торговый день после решения президента Турции сменить главу ЦБ страны.

Эрдоган уволил третьего главу ЦБ за последние два года. Наджи Агбал успел проработать на своем посту чуть больше 5 месяцев и лишился его после того, как повысил ставку с 15% до 17% годовых. Агбал на сменил денежную политику в Турции после своего предшественника - Мурата Уйсала, пытавшегося воплотить в жизнь особые экономические представления президента Эрдогана, по мнению которого, повышение ставок не тормозит инфляцию, а разгоняет ее.

Доходность 10-летних гособлигаций выросла на 465 б.п. и достигла 19.01% на момент закрытия.

Однако туры на курорты не изменятся, так как владельцы отелей уже давно перешли на евро и доллары.

***

Джим Рид из Deutsche Bank в новом выпуске DB World Outlook (WO), вышедшим на этой неделе, подтверждает среднесрочный медвежий взгляд на доллар.

Он считает, что действия ФРС, направленные на то, чтобы убедить рынки в своей приверженности таргетированию средней инфляции, в конечном итоге, подтолкнут доллар вниз. ФРС не прогнозирует никаких скачков в следующие три года, даже при инфляции выше целевого уровня.

Вчера экономическая команда DB изменила свои ожидания относительно первого повышения ставки ФРС с 3 квартала 2023 года до середины 2024 года. Такой исход, если он будет реализован, будет отрицательным для доллара, но весьма положительным для золота, криптовалюты и всего остального, номинированного в долларах.

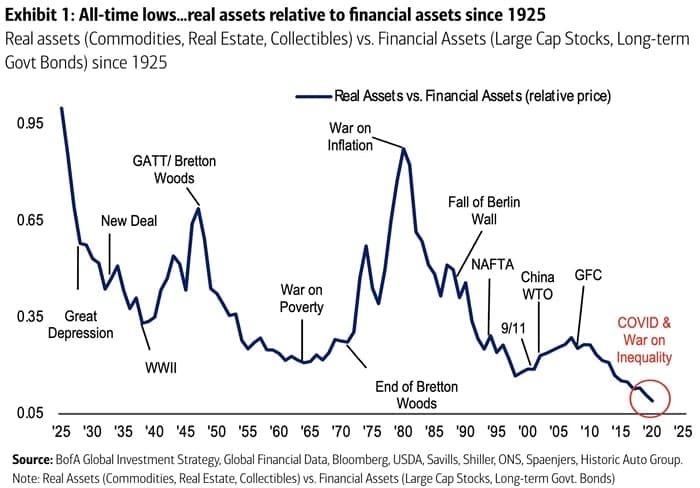

Proeconomics

Цена реальных активов в США по сравнению с финансовыми активами находится на рекордно низком уровне за всю историю. Кстати, на графике хорошо видно, что предыдущий цикл низкой стоимости активов пришёлся на 1960-е – пик борьбы с бедностью в Америке (когда даже чуть-чуть не приняли закон о базовом доходе, а налоги на богатых составляли свыше 70%). Вероятно, это говорит о том, что и 2020-е в США станут таким же временем борьбы с бедностью – что уже и начала претворять администрация Байдена.

MarketDumki

Евро сделал то, что и должен был. Впервые с начала лета 2020 года пара eur/usd ушла ниже 200-дневной средней. Пока движение вниз развивается очень медленно, но есть все предпосылки к тому, что оно может ускориться. Спред на уровне 200 б.п. между доходностями по 10-летним американским Трежерис и немецким Бундесам - штука серьезная. Так что рост доллара, скорее всего, продолжится. Думаю, что со временем eur/usd будет тестировать осенние минимумы на уровне 1.16.

А вот и индекс доллара (DXY) впервые за 10 месяцев поднялся выше 200-дневной средней. Т.е. ни о каком медвежьем рынке по доллару говорить уже не приходится. Скорее наоборот, много факторов в пользу того, что доллар продолжит расти. Как мы видим, сырьевой рынок явно закашлял последние недели из-за растущего доллара. А вместе с этим поплохело и многим валютам развивающихся стран.

DarthTrade

EURUSD опционный анализ

За предыдущую отчетную неделю капитализация позиций подотчетных CFTC участников биржи CME Group по деривативам на евро увеличилась на 1%. Суммарная капитализация рынков производных финансовых инструментов на Euro Fx составила $204 млрд 580 млн.

- Перевес бычьих позиций при этом уменьшился на 1%. В денежном эквиваленте перевес покупателей составил $38 млрд 354 млн.

- За предыдущую неделю инвесторы увеличили количество залокированных позиций на 1%. Это дает основания предполагать о вероятном однонаправленном движении котировок актива на дневном тайм фрейме на протяжении второй половины текущей торговой недели.

- Также стоит отметить следующее отношение вложений капитала в деривативы на EUR/USD среди SMART MONEY: 59% покупателей и 41% продавцов.

- При повышении к уровню баланса дня (1.1768) при ведении торговли внутри дня есть возможность выгодно продать со стоп лоссом выше ценовой отметки 1.1793. Целевым ориентиром фиксации прибыли в этом случае выступает уровень убытка маркетмейкера (1.1701).

- Оптимальным решением для открытия среднесрочных позиций выступает покупка от зоны поддержки хеджеров (1.1675) со стоп лоссом 1.1624 и Take Profit 1.1930.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.

Арман активно торгует на рынке Forex уже 10 лет. Занимается обучением начинающих трейдеров и консультированием в части торговли и построения собственной торговой стратегии и управления рисками. Имеет больше 7 лет опыта работы в различных брокерских компаниях в качестве аналитика и консультанта.