Ястребы ФРС толкают доллар вверх так как инфляция не сдается

Признаки ускорения экономической активности и инфляции в США в новом году стимулировали ястребиную риторику со стороны чиновников ФРС. Вчера настала очередь Местера и Булларда из ФРС вновь выдвинуть на обсуждение идею более агрессивного повышения ставок на 50 базисных пунктов. Сегодня выступают также Баркин и Боуман и, скорей всего, они также попытаются настроить рынки на более длительное ужесточение денежно-кредитной политики.

Доллар продолжает уверенно расти, отыгрывая потери наблюдавшиеся с октября прошлого года. DXY отыграл около четверти этой распродажи. Укрепление было явно вызвано переоценкой цикла ФРС, где теперь преобладает мнение рестриктивных ставок на более длительный период. Вчера настала очередь Лоретты Местер и Джеймса Булларда рассказать, как они выступали за повышение на 50 базисных пунктов в начале этого месяца вместо 25 базисных пунктов. По сути, их риторика подразумевала, что они не против проголосовать за 50 б.п. на предстоящем заседании.

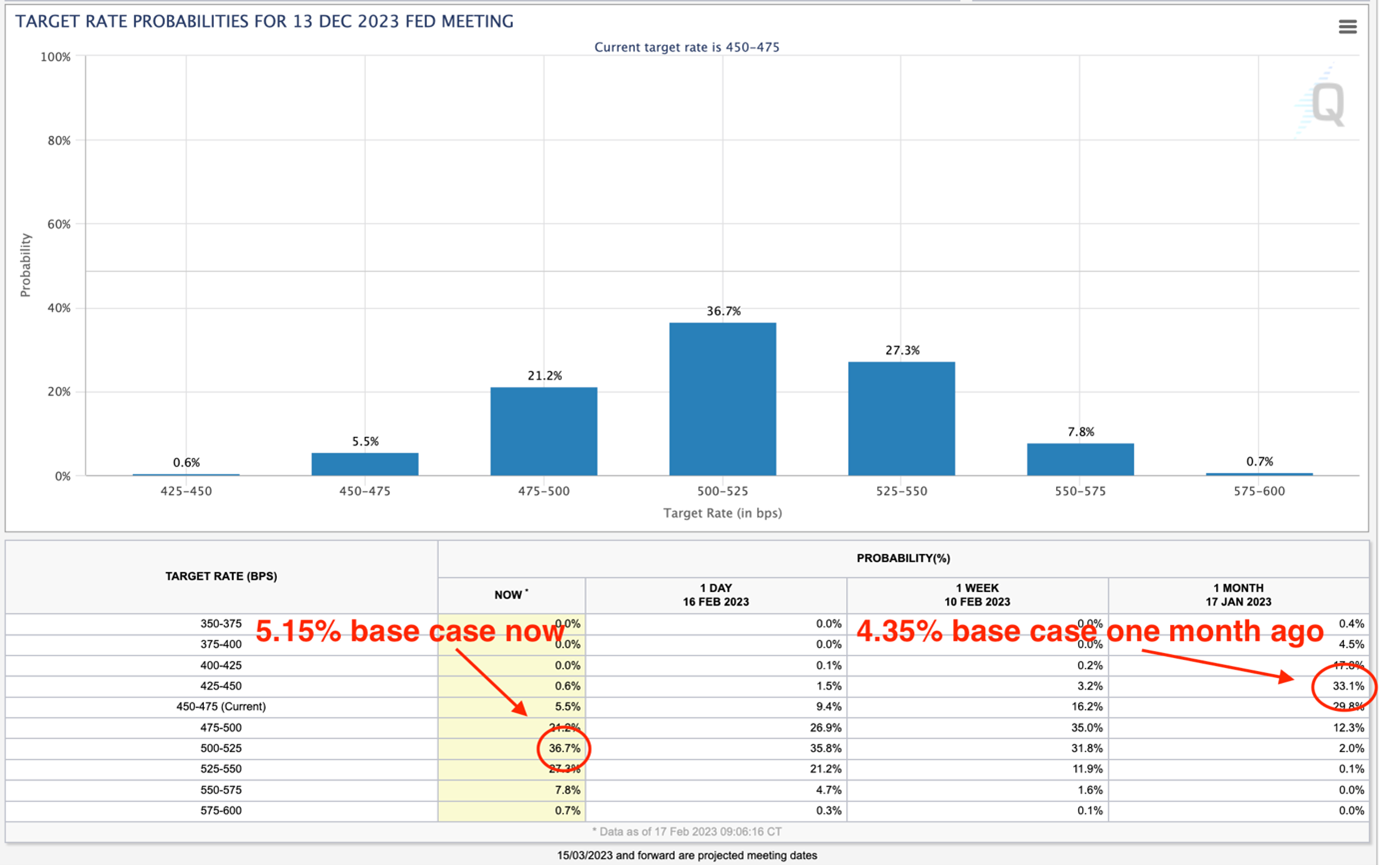

Их комментарии совпали с январским отчетом PPI США, выше консенсуса, и повысили доходность 10-летних казначейских облигаций США еще на 6-7 б.п. Доходность 10-летних облигаций США на уровне 3,89% сейчас является самой высокой с ноября. Более высокие ставки для облигаций дальних сроков погашения также привели к существенной переоценке кривой ФРС в этом месяце, в рамках которой терминальная ставка по федеральным фондам на декабрь 2023 года оценивается в 5,10%. Буквально месяц назад это значение было 4.35%.

Рынки прислушиваются к ястребам ФРС — потому что данные об активности и ценах в США поступают сильнее, чем ожидалось. Улучшение данных по экономической активности частично связано с погодой, и влияние естественных дезинфляционных факторов по всей видимости сдвигается с первого на второй квартал. Рассчитывать на какое-то среднесрочное снижение доллара теперь можно будет только в следующем квартале.

Сегодня мы также получим комментарии от чиновников ФРС Томаса Баркина и Элизабет Боуман, а также получим обновленную информацию о январских ценах на импорт. DXY вероятно продолжит стремиться протестировать круглый уровень 105,00. Следующим важным вкладом в историю с сильным долларом станут протоколы FOMC, опубликованные в следующую среду.

Ястребиная переоценка кривой ФРС доминирует на рынках, и хотя ставки денежного рынка еврозоны также выросли, двухлетний дифференциал свопов EUR/USD увеличился до уровней, которые в последний раз наблюдались в середине декабря. Сейчас он составляет -110 б.п. сузившись с -150 б.п. в начале этого месяца.

Сегодня в календаре еврозоны не так уж много новостей, кроме декабрьских данных по счету текущих операций, и рынок, похоже, игнорирует вчерашние комментарии голубя ЕЦБ Фабио Панетты, отдающего предпочтение движению ЕЦБ с шагом 25 б.п., а не 50 б.п.

В отличие от ястребиной риторики ФРС вчера, комментарии главного экономиста Банка Англии Хью Пилла указывали на то, что Банк Англии смещается в сторону более медленных темпов ужесточения. Рынок ожидает повышение ставки Банка Англии на 25 б.п. до 4,25% в следующем месяце, из чего следует что давление на GBPUSD вероятно будет нарастать из-за ожиданий менее выгодного дифференциала ставок для GBP.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.